ダイベストメントにより15兆円がエネルギー株から撤退

世界的にエネルギー産業への風当たりが強くなっています。アイルランド議会は「化石燃料ダイベストメント法」を可決。政府系ファンドで保有する石炭や石油など化石燃料企業に関連する資産を今後5年以内にすべて売却することを決めました。また,米ニューヨーク市も管理する5つの年金基金で化石燃料企業からの投資撤退を決めました。

財団の資産運用やインパクト投資を手掛けるArabella Advisorsは「The Global Fossil Fuel Divestment and Clean Energy Investment Movement 2018」において,機関投資家および個人の化石燃料企業からの投資撤退額を報告しています。同報告書によると撤退額は6.2兆米ドルにであり,2年前の5兆米ドルから増加したそうです。

また,環境団体ダイベストインベストによると2018年時点で環境負荷の高い企業からの投資撤退を表明した企業は900以上に増加、15兆円~20兆円分程度が実際に売却される可能性があるそうです。こういった影響もあってか,エネルギー関連株の値動きは見劣りしております。

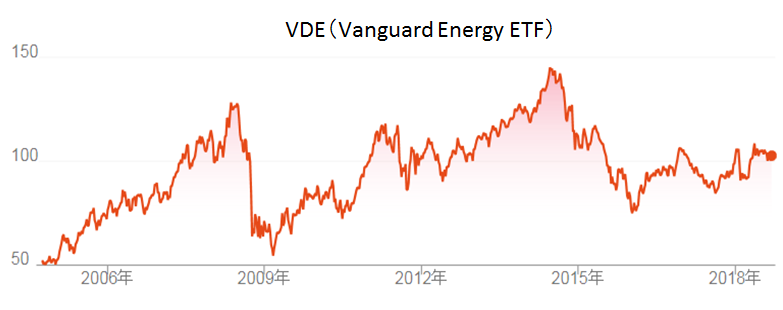

例えば,米国のエネルギー株ETFであるVDE(Vanguard Energy ETF)はかなり軟調な値動きを示しています。S&P500がこの5年で1.7倍、amazonが6.1倍の株価になっているなか同指標は5年間では13%のマイナスです。

化石燃料は悪だが結局依存しなければならない

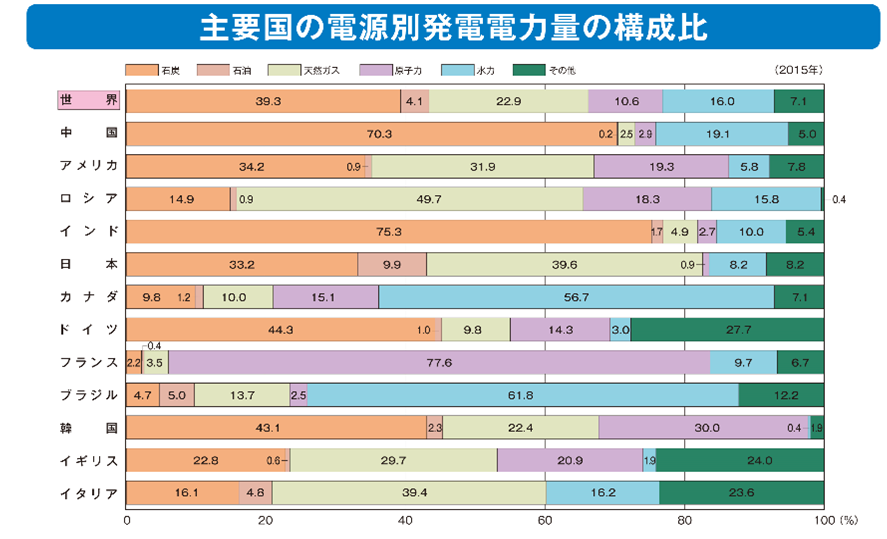

世界的に風当たりの悪いエネルギー株ですが,世界の電気生産の大部分は石炭・石油に頼っています。水資源の豊富なカナダ・ブラジルのみ水力発電の割合が高くなっておりますが,大部分の国では石炭・石油による火力発電が主流となっています。もしくは原子力発電です。フランス、ドイツ、スペイン、ベルギー、スイスでは原子力発電の将来的な減少や新設停止、全廃を決めており今後ますます石炭・石油の需要は高まることが想定されます。

また,近年はやりのシェールガス・シェールオイルは比較的燃焼時のCO2発生量が低いメタンが主成分ではありますが,石炭・石油に置き換わるほどのインパクトは当分ないでしょう。むしろ,開発の拠点はアメリカなので,置き換わってくれたら米国のエネルギー株はますます安泰です。

長期投資家にとっては買い時の到来か

ジェレミー・シーゲル教授の著書「株式投資の未来」によりますと,株式のトータルリターンを長期的な視点(1871年~2003年)で調べたところ,トータルリターンに与える株価の影響はわずか3%で残りの97%は配当金の再投資によるものだったそうです。

感覚的には株価がどんどん上昇している銘柄を買って含み益でウハウハになりたいのですが,経済学の教授が過去の確実なデータをもとに考察した結果,配当金がきちんと出る銘柄にこつこつ再投資していったほうがいいという結論です。

軒並み株価が上昇傾向である現在の相場で上昇が抑えられているのは,比較的安値で株を入手できるという面でメリットです。感覚的には株価がどんどん上昇している銘柄を買い含み益が増加していくのを見て楽しみたくもなりますが,むしろここは冷静になって株価の上昇が抑制されていて配当金をきちんと出す企業のほう長期的に見た場合トータルリターンが良くなることが期待されます。

エクソンモービル【XOM】の株価推移

そんなわけで市場の風当たりが大きいエネルギー株に投資したいわけです。

過去5年間のエクソンモービルの株価推移ですが,過去5年間上がったり下がったりを繰り返しながら株価は漸減している感じです。

2018年の1株あたり年間配当金は3.28$の見込みですので利回りは3.8%です(2018年上期ベース)。税引き後ですと2.7%になります。

非常に魅力的な企業ではありますが,私は税引き後の配当利回り4%以上を目標にしているので今現在の購入は見送りです。

周期的に70台前半まで株価が低迷しているので少し待つかWBKやMO等の他の高配当銘柄と組み合わせて利回り4.0%を超えそうなところで購入を検討したいと思います。同社は連続38年連続増配の企業になりますので,多少利回りが満足いかなくても購入したいですね。

もっとダイベストメント本気でやれよ

とすら思います。

豪州高配当銀行【WBK】の利回りは5.6%(税引き後)もあります。

こちらと組み合わせることでXOMも買っていきたいです。