PERを比較しても高配当銘柄はグロース株よりも割安になっている

先日,twitterでフォローさせていただいているぺーいちさんがこのようなツイートをされていました。

米国高配当株良いなぁ。

下がり過ぎてる気がするんだよなぁ。

気がするんだよなぁ。— ぺーいち💰ペンギンブーメラン🐧🐧🐧 (@peiichidesu) October 3, 2019

私もそんな気がします。例えば高配当たばこ株銘柄であるアルトリアグループは配当利回り8%以上もあります。アメリカだけでなくJTも直近少し株価が上ってきたとはいえ,配当利回り6.5%もあります。(税引き前)

私も下がりすぎてる気がするので昨日買っちゃいました。気がするんですよねぇ。 https://t.co/UmCAbO8HL0

— 田舎サラリーマン@低ストレス生活志望 (@happychaguma) October 3, 2019

果たして高配当銘柄は今割安なのでしょうか?結論から言うと数字を比較しても高配当銘柄は過去40年で最高レベルに割安な状況です。

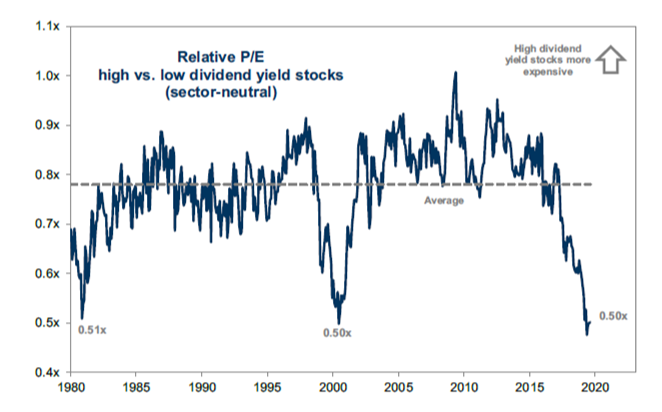

高配当銘柄とグロース株のPERの比

米ゴールドマン・サックス・グループのレポートによると,配当利回りの高い銘柄と低い銘柄のバリュエーション格差は過去40年で最大付近と報告しています。また,「利益の拡大ペースが加速する中で、1株当たり配当の増加ペースが劇的に減速する可能性は低いと考えられる」とも述べています。

ちゃんと根拠はあって,高配当の銘柄と低(無)配当の株価収益率(PER)を比較しています。

グラフの説明をすると,横軸は西暦で縦軸は高配当銘柄のPERを低(無)配当銘柄のPERで割ったものの推移になります。PERは「株価÷一株当たり利益」で計算される指標です。つまり,グラフが下に行けば行くほど,高配当銘柄が低(無)配当銘柄に比較して収益に対する株価が安くなっているということを表しています。

現在の水準は少なくとも1980年以降最低の水準であり,先述の「高配当銘柄が割安になっている気がする」というのは数字を見ても根拠あることになります。

PERが高いということは現在の収益に対して割高な株価であることを示しています。ということはPERが高い=ぼったくりのように見えるかもしれませんが,将来もっと多くの利益をあげることが十分期待できる銘柄であり,実際にそうなった場合,いずれ買値に対するPERは低くなるので一概にそうとは言えません。

高配当銘柄の方がトータルリターンが高い理由

このグラフはもっとよく見るととても興味深いです。まず,グラフの平均は0.8以下で,最高でも1.0倍です。これは,高配当銘柄の方がグロース株よりも常にPERが低いということを表しています。PERが低い方がお得なので高配当銘柄へ投資したほうが投資リターンが平均的に優れているということを言っているデータでもあります。

もちろんこのデータは平均なので,ここ数年のGAFA等特定の銘柄を挙げればそうなっていない例も当然あります。

ジェレミー・シーゲル著の「株式投資の未来」では,配当金再投資は投資家のリターンを最大化する加速装置だと述べられています。また,エクソンモービルとIBMを例に出して株価が低迷しがちなオールドエコノミーへの投資の方がトータルリターンが高いということを示しています。このグラフはこの事実を支持する結果と言えるので興味深いです。

さて,ゴールドマン・サックスはS&P500種株価指数構成企業の1株当たり配当について,2028年まで年間3.5%の伸びを予想しています。一方,スワップ市場が織り込む伸び率は,同期間で年間0.7%となっています。このような背景からPERの差が生まれているわけです。もし本当に年率3.5%で配当金が伸びてくれたら相当すごいことです。ゴールドマンサックスの予想通りとなれば,インカム投資家はこれからも派手さはないもののきちんと真面目に増配してくれる銘柄にコツコツ投資することで十分報われるでしょう。

↓ブログ村へのバナーへ応援クリックお願いします♪

![]()

にほんブログ村

↓Betmobは投資記事に特化したサイトになります。こちらも応援クリックお願いします。