アッヴィ【ABBV】に25万円分、30枚新規投資

アッヴィ【ABBV】は米製薬大手アボット・ラボラトリーズから2013年に分社し設立された企業です。アボット・ラボラトリーズからの連続増配年数は46年となります。アッヴィ単独では設立以来なので6年です。

先週アッヴィに初投資しました。30枚購入しましたので,年間見込み配当金は128ドル(2019年DPSベース),今回80.2ドルで購入したので配当利回りは税引き後3.7%です。後述しますが,主力製品のヒュミュラの特許切れの件があり,投資額は25万円分と額としては少なめです。

この銘柄の魅力としては,健全な各種経営指標と増配率の高さです。たとえば売り上げは堅調に伸びており,営業利益率も20%-40%程度を維持し続けています。フリーキャッシュフローも潤沢です。

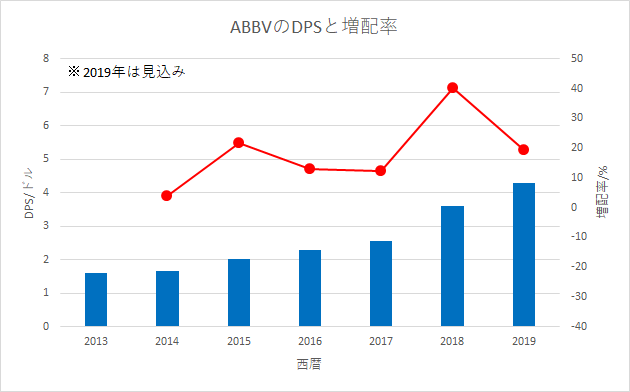

年間増配率についてはこの5年平均が10%を超えてきており,2018年度は40%の増配,2019年も四半期あたりの配当金の増配をすでに実施しています。(2019年は四半期当たりの増配であり,年間の増配が確定しているわけではないですが,2019年も見込みとして載せています)

ヒュミュラの特許切れリスクについて

この銘柄の懸念事項としては主力商品のヒュミュラの特許切れです。2018年の売り上げでは60%をヒュミュラに依存しています。ヒュミュラの売り上げは7割が米国,3割がその他の国ですが,米国では2023年に特許が切れます。欧州の特許についてはすでに切れており,その他主要国も2021年までに特許切れとなります。

薬の開発は一朝一夕にできるわけではなく,2023年までに主力銘柄の座を担えるほどの新薬を開発するのはほぼ不可能でしょう。恐らく買収などの策を講じることになるのでしょうが,いずれにしても今後も継続して今の増配率,場合によっては高配当事態を保てるかは結構きわどいでしょう。

それでも今回投資したのはやはりその増配率の高さです。10%以上増配というのは驚異的と言わざるを得ません。7年くらいでほぼ配当金が倍になります。市場の動向に注意しつつ期があれば今後も追加投資したいと思いますが,とりあえず多くても100万円分くらいにはしようと思っています。

もし仮に,ABBVが減配になったとしても,今くらいの資産額の時に減配というものを体験してみることは価値があると思っています。頭では減配リスクがあるとは分かっていますが頭で考えるのと実際体験してみるのとでは雲泥の差です。

もちろん減配しないのが一番いいですが,もし万が一減配したとして自分がABBVを保有し続けることに対してどう思うのかというのは非常に興味があるし,できるだけ早く知っておくことには価値があると思います。

↓ついでにブログ村のバナーもクリックいただけるともっとモチベーションアップにつながります^^

![]()

にほんブログ村