借金の利払いを利益で補えない「ゾンビ企業」が10年前の2倍に

日本経済新聞社がQUICK・ファクトセットで世界の上場2万6000千社の財務を調査したところ,3年連続で借金の支払い利息が営業利益を上回った会社は18年度では5,300社に及びました。調査した会社全体の20%に当たります。

これは,利益よりも借金の支払いの方が大きい状態を表しており,常態化するとこういう企業は倒産する憂き目にあう可能性が高いです。健全な経営業態とは言えないので日経新聞では「ゾンビ企業」と呼称されています。

意外なことに,アジア圏よりも欧州、米国でゾンビ企業は増えており,この二つの地域でゾンビ企業全体の45%を占めています。今回の調査は上場している企業に限られているため,中小企業を含めたらもっと割合は増えることが予想されます。

現在は世界的に低金利などの金融緩和政策を実施しているため,問題が顕在化していない状況ですが,市場混乱や金利上昇などで債務の支払いが困難になった場合,これらの企業が軒並み倒産するという可能性があります。

いつ、どのようにして景気後退期(リセッション)入りするかは誰にも分からないわけですし,もしそうなったときに慌てふためかないようにあらかじめ色々なケースを想定しておくことは重要だと思います。

今回のケースだと,ゾンビ企業が軒並み倒産して,それが直接原因となって世界全体がリセッション入りするということも考えられますが,もう一つのパターンとしては,これらの債務超過の企業が倒産することで,不良債権を銀行が抱えて,メガバンクが倒産する、ということが起こった場合,世界経済への影響はより大きいし,長引くことが予想されます。

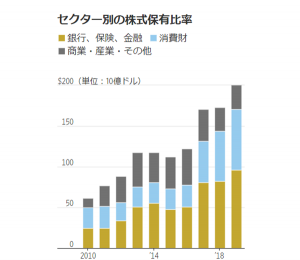

とはいえ,金融銘柄の先行きが必ずしも暗いとは限りません。確かに低金利の影響で収益の悪化が各行で見られますが,投資の神様こと,ウォーレンバフェットが率いるバークシャーハザウェイは金融銘柄を2018年比で140億ドル増やしています。

これにより,2019年6月30日時点でバークシャーの保有株上位10銘柄のうち6銘柄が金融株となっています。銘柄は,バンク・オブ・アメリカ 、 ウェルズ・ファーゴ 、 アメリカン・エキスプレス、 USバンコープ 、 JPモルガン ・チェース、ムーディーズの6銘柄でJPモルガンを除いた会社では筆頭株主となっています。

なんとバークシャーのポートフォリオは48%が,銀行・金融・保険セクターとなっており,とてもリセッションに備えたポートフォリオとはかけ離れたものになっています。バフェットも人間なので,別にリセッションを予想できるわけではないですが,この強気のポートフォリオを見る限りリセッションが起きるのはまだまだ先のような気がしてきます。

結局,誰にも将来の景気動向は読めないので,投資のための余剰資金ができたら愚直に投資をするのが凡人ができる一番の最適手でしょう。とはいえ,景気動向をウォッチングしたり,あれこれ予想するのは単純に楽しいのでこれからも各種国内外の動向はチェックし続けたいと思います。

もし,メガバンクが破綻するとしたらドイツ銀行が可能性が比較的高いと思われます。

↓ついでにブログ村のバナーもクリックいただけるともっとモチベーションアップにつながります^^

![]()

にほんブログ村

↓Betmobは投資記事に特化したまとめサイトになります。こちらも応援クリックお願いします。